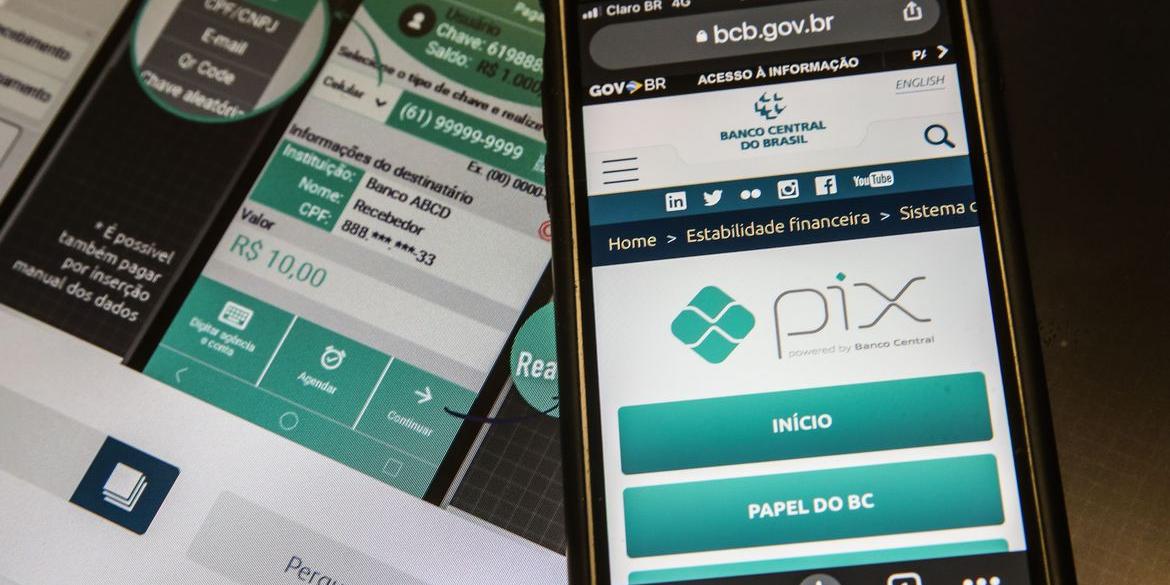

Desde que foi instituída, em outubro de 2020, a modalidade de pagamento em transferência via PIX caiu no gosto popular. Em pouco tempo tornou-se o recurso bancário mais utilizado pelos usuários, dada a praticidade do procedimento, apontam dados da Febraba, a Federação Brasileira de Bancos,

Só no ano passado foram quase 42 bilhões de transações – um aumento de 75% em relação a 2022. Em cifras, nada menos que R$ 17,2 trilhões movimentados, apontam a federação e o Banco Central.

Facilidade de um lado, maior perigo de outro. O uso do PIX aguçou a criatividade dos golpistas. Em 2022, 1,7 milhão de tentativas de fraude através do sistema de pagamento instantâneo foram registradas, segundo a Silverguard, uma fintech de proteção financeira.

Um dos esquemas mais recentes envolve a ferramenta Reboleto, site criado em 2010 que permite o pagamento de boletos atrasados via internet. A página faz uma alteração no código de barras ou no QR Code, já incluindo juros e multas, para validar o pagamento. Devido à quantidade de fraudes, o Reboleto chegou a sair do ar.

O problema é que uma atualização do Reboleto deu abertura para criminosos editarem o QR Code, direcionando o valor pago pelo usuário à conta de um laranja.

“A primeira recomendação, para todos os usuários que vão utilizar o PIX para fazer um pagamento, é identificar o destinatário do valor antes de confirmar a operação”, explica a advogada Bárbara Resende, do escritório Montalvão & Souza Lima Advocacia de Negócios. “O sistema é prático, mas também oferece a segurança de apresentar o nome do beneficiário antes da confirmação. Mas nem sempre o usuário se atenta para isso”, completa.

A advogada explica que, caso o golpe tenha sido concretizado e o depósito feito, o caminho é entrar em contato imediatamente com o banco, para que a instituição financeira analise e dê início ao procedimento chamado Mecanismo Especial de Devolução (MED).

“Ao registrar a fraude junto ao banco é possível bloquear o valor e, mediante comprovação do golpe, o dinheiro pode ser devolvido em até 96 horas”, orienta a advogada.

Uma vantagem do MED, aponta a especialista, é que ele emite a comunicação a todos os bancos, e o fraudador – ou o laranja titular da conta – fica registrado no sistema. Isso se converte em informações suficientes para impedir o processamento de outras transações para esse mesmo beneficiário.

Ação judicial

A advogada da Montalvão & Souza Lima alerta, porém, que o MED, na teoria, é um auxiliar importante para o usuário prejudicado. Mas nem sempre traz a resposta esperada. “Não podemos omitir o fato de que é comum o banco recusar a devolução, alegando que não houve comprovação da fraude. Para estes casos, o melhor a fazer é buscar um escritório de advocacia especializado e ajuizar contra a instituição bancária”, afirma.

“Temos clientes enfrentando situações semelhantes, e ressaltamos que é muito importante que a pessoa prejudicada tenha o máximo de informações que ajudem a comprovar que foi vítima de um golpe. Seja por conversas via WhatsApp, seja pelos passos que realizou até o valor ir parar na conta do fraudador. E, claro, sempre registrar o boletim de ocorrências, porque isso ajuda a segurança pública a identificar as pessoas envolvidas no golpe”, orienta.

Leia Mais: